Jadilah manusia bijak, tahu persis apa yang tidak dibutuhkan agar tidak menjadi budak nafsu memiliki yang nirbatas itu

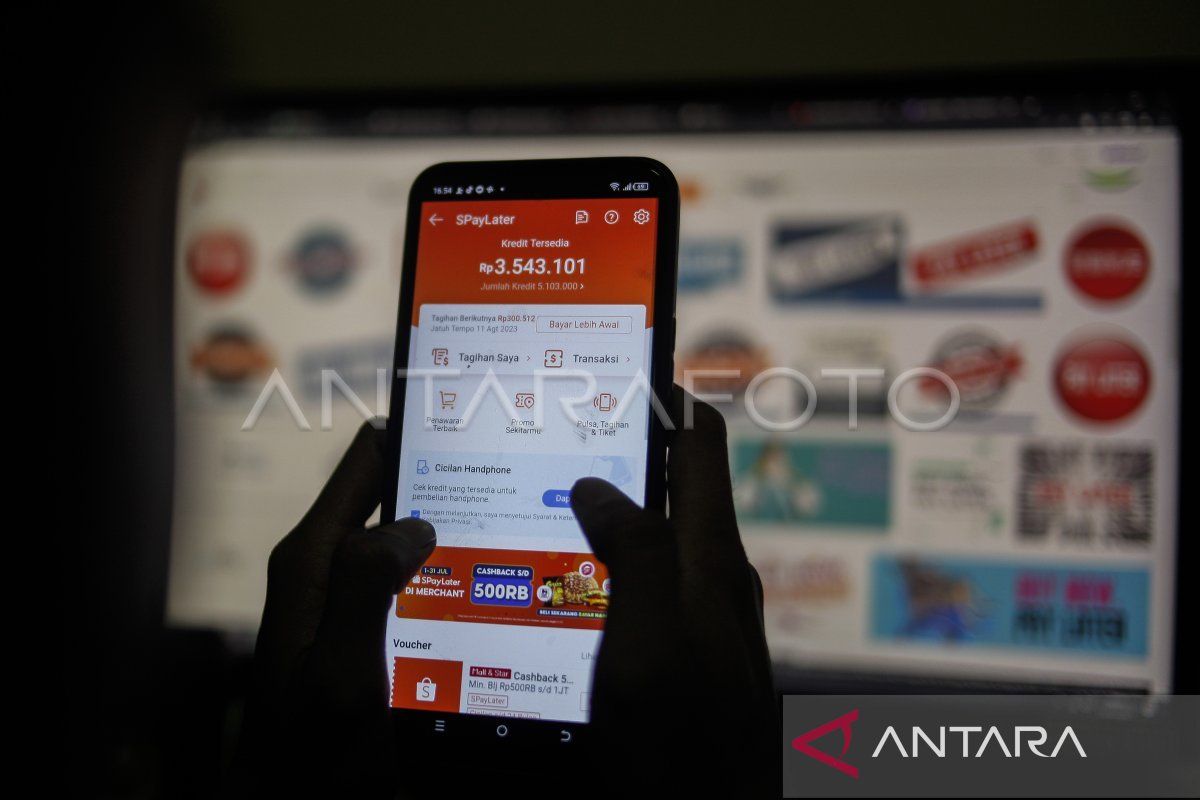

Jakarta (ANTARA) - Masyarakat tentunya sudah tidak asing dengan istilah paylater atau secara lengkap disebut sebagai buy now, pay later (BNPL) yang berarti “belanja sekarang, bayar nanti”. Namun, jika dipikirkan kembali, jargon tersebut terasa tidak tepat.

Masyarakat seharusnya memegang prinsip 4B ketika berbelanja, seperti diungkapkan oleh Sekretaris Jenderal Asosiasi Perusahaan Pembiayaan Indonesia (APPI) Sigit Sembodo sebagai “bijak belanja, bayar bertahap”.

Jika menggunakan slogan “belanja sekarang, bayar nanti”, masyarakat merasa dapat membeli apa pun barang yang mereka inginkan tanpa harus memiliki sejumlah uang yang mencukupi untuk membayar karena mereka berpikir bahwa ada layanan paylater yang akan menalangi aksi impulsif mereka tersebut.

Hal tersebut terlihat dari penggunaan layanan BNPL yang mencapai Rp7,99 triliun per Agustus 2024, sebut Kepala Eksekutif Pengawas Lembaga Pembiayaan, Perusahaan Modal Ventura, Lembaga Keuangan Mikro, dan Lembaga Jasa Keuangan Lainnya Otoritas Jasa Keuangan (OJK) Agusman.

Angka tersebut meningkat 89,2 persen secara tahunan (yoy) – nyaris 90 persen! Untungnya, peningkatan pembiayaan BNPL tersebut diikuti dengan rasio pembiayaan bermasalah bruto atau Non-Performing Financing (NPF) gross yang terjaga di posisi 2,52 persen.

Sebelumnya, tingkat NPF gross tercatat lebih tinggi pada Juli 2024, yakni sebesar 2,82 persen, dan bahkan lebih tinggi lagi pada Juni 2024 yang mencapai 3,07 persen.

Sementara dengan jargon “bijak belanja, bayar bertahap”, masyarakat diharapkan tidak berbelanja secara impulsif, tetapi dapat mengatur pos pengeluaran mereka dengan lebih selektif sesuai dengan skala prioritas.

Mereka harus memahami bahwa pengeluaran belanja sebaiknya untuk barang-barang yang dibutuhkan, bukan diinginkan, dan terdapat kewajiban pembayaran secara bertahap yang sudah terjadwal sesuai tenor yang mereka pilih saat membuat kontrak dengan penyedia jasa paylater.

Perlu hati-hati

Permasalahan utama dalam pemenuhan kebutuhan adalah keterbatasan sumber daya, baik uang maupun komoditas bahan produk, sementara keinginan manusia tidak terbatas dan cenderung meningkat seiring dengan bertambahnya umur.

Berbagai produk jasa keuangan pun diciptakan untuk membantu masyarakat memiliki sumber daya untuk memenuhi keinginan tersebut.

Meskipun begitu, masyarakat harus tetap bijak dalam memanfaatkan layanan keuangan tersebut agar tidak terjebak dalam kegiatan konsumtif dan utang yang semakin menumpuk.

Guru Besar Fakultas Ekonomi dan Bisnis Universitas Indonesia Budi Frensidy menyatakan bahwa menggunakan pembiayaan selama dibutuhkan dan angsurannya masih dalam kemampuan bayar debitur adalah wajar.

Bahkan, semua pengusaha pun menggunakan pembiayaan untuk ekspansi usahanya, tidak ada pengusaha yang tidak menggunakan jasa pembiayaan.

Hanya saja, penting untuk memahami keterbatasan sumber daya masing-masing diri dan bijak dalam mengendalikan keinginan agar dapat melunasi kewajiban pembayaran yang menanti.

Total angsuran bulanan seharusnya hanya 30 persen atau maksimal sepertiga dari penghasilan. Jika melebihi itu, sulit untuk mempertahankan arus keuangan bulanan tetap stabil.

Keterlambatan atau bahkan ketidakmampuan membayar angsuran akan berdampak negatif kepada debitur itu sendiri, misalnya, tidak dapat menarik utang lagi di penyedia layanan pembiayaan manapun.

Kepala Eksekutif Pengawas Perilaku Pelaku Usaha Jasa Keuangan, Edukasi, dan Pelindungan Konsumen OJK Friderica Widyasari Dewi mengingatkan bahwa kini segala jenis utang melalui produk jasa keuangan tercatat dalam Sistem Layanan Informasi Keuangan (SILK) OJK.

Untuk menghindari sanksi akibat kelalaian dalam pembayaran, debitur sebaiknya membuat rekapitulasi berisikan informasi mengenai jumlah utang, tenggat pembayaran, serta bunga dan biaya lain yang harus dibayarkan.

Setiap angsuran harus dilunasi secara tepat waktu dan tepat jumlah. Apabila pembayaran tidak sesuai ketentuan maka dapat menyebabkan kredit macet dan membuat riwayat kredit yang tercatat pada SLIK menjadi buruk.

Dengan adanya pencatatan pada sistem tersebut, riwayat kredit pun dapat berdampak pada proses lamaran kerja maupun pengajuan pinjaman lain di sektor jasa keuangan.

Hal tersebut karena riwayat kredit yang buruk menunjukkan karakter yang tidak mampu mengelola uang sehingga dianggap rentan melakukan penyimpangan (fraud), berisiko merusak perusahaan, atau mengalami gagal bayar dalam pinjaman jangka panjang seperti KPR.

Editor: Achmad Zaenal M

Copyright © ANTARA 2024